不動産買取と仲介の基本の違い

いつもブログをご覧頂き有難うございます。

- 1. 不動産買取と仲介の基本の違い

- 1.1. 不動産買取とは?特徴と仕組み

- 1.2. 不動産仲介とは?特徴と流れ

- 1.3. それぞれのメリット・デメリット

- 2. 売却後にかかる税金の種類とポイント

- 2.1. 譲渡所得税とは?計算方法を解説

- 2.2. 所得税・住民税の違いまとめ

- 2.3. 買取と仲介での税金発生のタイミング

- 2.4. 確定申告が必要なケースとその流れ

- 3. 不動産仲介での税金や関連費用に注目

- 3.1. 売却価格と税金の関係を徹底解説

- 3.2. 手数料やその他費用の仕組み

- 3.3. 損益通算と税制優遇の活用方法

- 3.4. 仲介プロセスを通じて税額を最適化する方法

- 4. ケース別の選択肢とおすすめポイント

- 4.1. 短期間で売却したい場合はどちらが良い?

- 4.2. 高い価格で売却を目指す場合のポイント

- 4.3. 税金やコストを最小限に抑えたい場合

- 4.4. 相続不動産を売却する際のベストな選択肢

- 4.5. 最終的な判断基準と専門家の活用

不動産買取とは?特徴と仕組み

不動産買取とは、不動産会社が物件を直接買い取る方法を指します。この仕組みでは、売主から不動産会社に物件が即座に取得され、仲介を挟む必要がありません。そのため、売却の手間を大幅に軽減できる点が大きな特徴です。

買取方法のメリットは、一般的に短期間での売却が可能であること、不動産会社との交渉がシンプルであることです。また、仲介手数料が発生しないため、手続きにかかるコストを抑えられる点も魅力です。ただし、買取価格は市場平均の6~8割程度になることが多く、高値での売却は期待しにくいと言えます。

不動産仲介とは?特徴と流れ

不動産仲介とは、不動産会社が売主と買主の間に立って売買を成立させる方法です。仲介業者が、物件の価格設定や広告活動、買主の選定などをサポートすることで、売主はより広い市場にアプローチし、高い価格で売却できる可能性があります。

仲介の流れとしては、まず査定を依頼し、その後に契約を結び、物件の買主を探す活動に入ります。買主が見つかれば交渉、契約を経て売却完了となります。その過程で仲介手数料が発生すること、売却までに時間がかかることが一般的なデメリットですが、価格重視の売却を目指す方には適した方法です。

それぞれのメリット・デメリット

不動産買取の最大のメリットは、短期間で売却が完了する点です。急いで現金化したい場合、一番適した方法と言えます。ただし、買取では一般的に市場価格よりも低価格での売却になるため、高値での売却が難しい点がデメリットです。

一方、不動産仲介は、適正価格やそれ以上の価格で売却できる可能性があり、特に不動産の価値を活かしたい場合に適しています。しかし、売却完了までに数ヶ月を要することや、仲介手数料が発生する点がデメリットです。また、売却活動や交渉などで売主が積極的に関わらざるを得ないため、手間が増えることも覚悟しておく必要があります。

このように、買取と仲介にはそれぞれのメリット・デメリットが存在するため、ご自身の状況に応じて慎重に選ぶことが重要です。

売却後にかかる税金の種類とポイント

譲渡所得税とは?計算方法を解説

不動産売却後には「譲渡所得税」が発生する場合があります。譲渡所得税とは、不動産売却で得た利益(譲渡所得)に課せられる税金のことで、この利益は売却価格から購入費用や売却にかかった費用を差し引いた金額を基に計算されます。

具体的な計算式は以下の通りです:

譲渡所得 = 売却価格 - (購入時の費用 + 売却にかかった諸費用)

例えば、マンションを5,000万円で売却し、購入時の費用が3,500万円、売却時に150万円の諸費用(例:仲介手数料や印紙税など)がかかった場合、譲渡所得は1,350万円(5,000万円 - 3,500万円 - 150万円)となります。

この譲渡所得に対して、所得税、住民税、復興特別所得税が課税されます。なお、適用される税率は所有期間が10年以上かどうかで異なり、一定の控除や軽減税率の適用が可能です。

所得税・住民税の違いまとめ

不動産売却後に課せられる税金として、「所得税」と「住民税」がありますが、この二つにはいくつかの違いがあります。

所得税は国税であり、譲渡所得に対して一定の税率が課せられます。所有期間が5年以下の場合には短期譲渡所得として約30%、5年を超える場合は長期譲渡所得として約15%が課税されることが一般的です。さらに、復興特別所得税が別途加算されます。

一方で、住民税は地方税で、譲渡所得に対して一律10%が課税されます。住民税は、売却翌年の住民票が置かれている自治体に納める必要があります。

これらの税金は、不動産売却の利益に大きな影響を及ぼしますので、売却を進める際は両者の特徴を十分に理解することが重要です。

買取と仲介での税金発生のタイミング

不動産買取と仲介では売却時の税金発生のタイミングが異なります。

不動産買取の場合、買取契約が成立した時点で売却が完了するため、比較的早い段階で譲渡所得税などが発生します。一方、不動産仲介は、買主との契約完了後や所有権移転が確定した後に税金が発生するケースが一般的です。そのため、仲介方法では売却手続きに時間がかかる分、税金の支払いタイミングも後ろ倒しになる傾向があります。

どちらの方法でも、正確な税金額の計算を行い、タイミングを見据えた資金計画を立てることが重要です。いずれの場合も、契約書には必ず印紙税が発生し、不動産売却の全工程で適切な税務処理が求められます。

確定申告が必要なケースとその流れ

不動産売却を行った場合、譲渡所得税が発生した場合には確定申告が必要です。ただし、以下の特例が適用され、税金が発生しない場合でも申告を行うことで節税効果を得られるケースがあります:

- 居住用財産の3,000万円特別控除

- 10年超所有軽減税率の特例

- 空き家の譲渡所得の3000万円特別控除

確定申告の流れは以下の通りです:

1. 必要書類(売却契約書や取得時の契約書、経費の領収書など)を準備します。

2. 税務署または電子申告で確定申告書を作成します。

3. 所得税と復興特別所得税の支払いを行います。

確定申告の期限は原則として翌年の3月15日までとなっています。期限後の支払いには延滞税や加算税が課されることがあるため、売却後のスケジュール管理が重要です。また、不明点がある場合は税理士など専門家に相談を検討すると良いでしょう。

不動産仲介での税金や関連費用に注目

売却価格と税金の関係を徹底解説

不動産売却時には、売却価格に応じて税金が発生します。売却時に特に注目すべき税金は「譲渡所得税」で、これは不動産売却によって得られた利益に課税されるものです。譲渡所得税は、売却価格から購入費用や売却にかかった諸費用(仲介手数料や解体費用など)を引いた「譲渡所得」を基準に計算されます。不動産売却における税額に影響を与える要因としては、売却価格が高ければ譲渡所得が増え、税金が増加する点が挙げられます。また、住宅ローンが残っている場合や、築年数が長いマンションの場合も計算に影響がありますので注意が必要です。

手数料やその他費用の仕組み

不動産仲介を選択した場合、売却活動にはさまざまな関連費用が必要となります。まず代表的なのが「仲介手数料」です。仲介手数料は不動産会社が買主を見つける際の成功報酬で、法定上限は「売却価格×3%+6万円+消費税」とされています。この費用は不動産売却において避けられない費用の一つです。また、売買契約書には収入印紙を貼付する必要があり、この印紙代も売却にかかる諸費用の一部となります。他にも、不動産売却に伴う引っ越し費用や物件の修繕費用がかかる場合もあるため、事前に見積もりをしておくことが重要です。

損益通算と税制優遇の活用方法

不動産売却時には、「税制優遇」を上手に活用することで税額を減らすことが可能です。例えば、居住用財産を売却する場合、3000万円までの譲渡所得に対して非課税となる「居住用財産の3000万円特別控除」が代表的な制度です。また、一定期間以上所有していた場合には「10年超所有軽減税率の特例」を利用することで、課税される税率を低減できます。さらに、不動産売却によって赤字が生じた場合は「損益通算」を行い、他の所得と相殺することが可能です。これにより、税負担の軽減が期待できます。ただし、これらの制度を利用する際には条件が詳細に定められているため、必ず確認することが大切です。

仲介プロセスを通じて税額を最適化する方法

不動産仲介を通じて税額を最適化するためには、計画的な売却戦略が求められます。まず、不動産の売却タイミングが非常に重要です。例えば、売却時期をずらして確定申告の負担を軽減することができる場合があります。また、修繕費用や仲介手数料などの必要経費を正確に計上することで、課税対象となる譲渡所得を減らすことが可能です。さらに、税金控除や特例の条件を事前に確認し、適用可能な制度を最大限利用することも効果的です。不動産仲介会社や税理士と連携を図りながら進めることで、より効率的に税負担を抑えることができるでしょう。

ケース別の選択肢とおすすめポイント

短期間で売却したい場合はどちらが良い?

短期間で不動産売却を目指す場合、不動産買取がおすすめです。不動産買取は、不動産会社が直接買い取るため、仲介のような買主を探す工程が省略されます。その結果、数日から数週間という短い期間で売却が完了します。一方で、仲介を選ぶと高い販売価格が期待できるものの、購入希望者との交渉や契約手続きに時間がかかるため、売却完了までには数か月以上を要する場合もあります。特に、引っ越し時期が決まっている場合や、資金が早急に必要な場合には、不動産買取が時間的なメリットを発揮します。

高い価格で売却を目指す場合のポイント

より高い価格で不動産を売却したい場合、不動産仲介を選ぶのが一般的です。仲介では、購入希望者を広く募集できるため、市場価値に見合った価格で売却できる可能性が高まります。また、不動産仲介業者の広告力や交渉スキルを活用することで、相場を大きく上回る価格で売却できる場合もあります。しかし、高値を目指すには売却活動期間が長くなる可能性がある点や、仲介手数料が発生する点に注意が必要です。事前に市場価格を調査し、長期的な計画を立てておくことがポイントです。

税金やコストを最小限に抑えたい場合

税金やコストを最小限に抑えたい場合、それぞれの方法にかかる費用を正しく理解することが重要です。不動産買取の場合、仲介手数料が不要であるため、手間やコストを抑えることができます。また、確定申告における税理士などへの依頼も減らせることがあります。一方、仲介を選ぶケースでは3000万円特別控除や損益通算など税制優遇が活用できる場合が多いです。どちらを選ぶにせよ、売却後の税金や控除の適用条件をしっかり確認し、節税のための計画を立てることが大切です。

相続不動産を売却する際のベストな選択肢

相続した不動産を売却する場合、物件やご自身の状況によって最適な方法が異なります。不動産買取であれば、相続後の管理が難しい場合や早期の売却が必要な場合に有効です。とくに、古い家屋や管理コストが高い物件では、迅速な現金化が可能な買取が適しています。一方で、不動産仲介を選択すると、市場で適正価格以上の売却が期待できます。また、相続不動産の売却では「相続空き家の3000万円特別控除」などの税制優遇が適用できる場合があるため、税理士や不動産会社に問い合わせて確認することが重要です。

最終的な判断基準と専門家の活用

不動産買取と仲介のいずれを選ぶべきかは、売却の目的や条件、そして優先事項に応じて異なります。短期間で売却したいのか、高値で売却したいのか、税金やコストを重視するのかを事前に明確にすることが重要です。また、不動産のコンディションや市場の需要によって選択肢も変わるため、専門家への相談がカギとなります。不動産会社の担当者や税理士、不動産売却に精通した弁護士を上手に活用し、自身の状況に合った最適な選択を行いましょう。

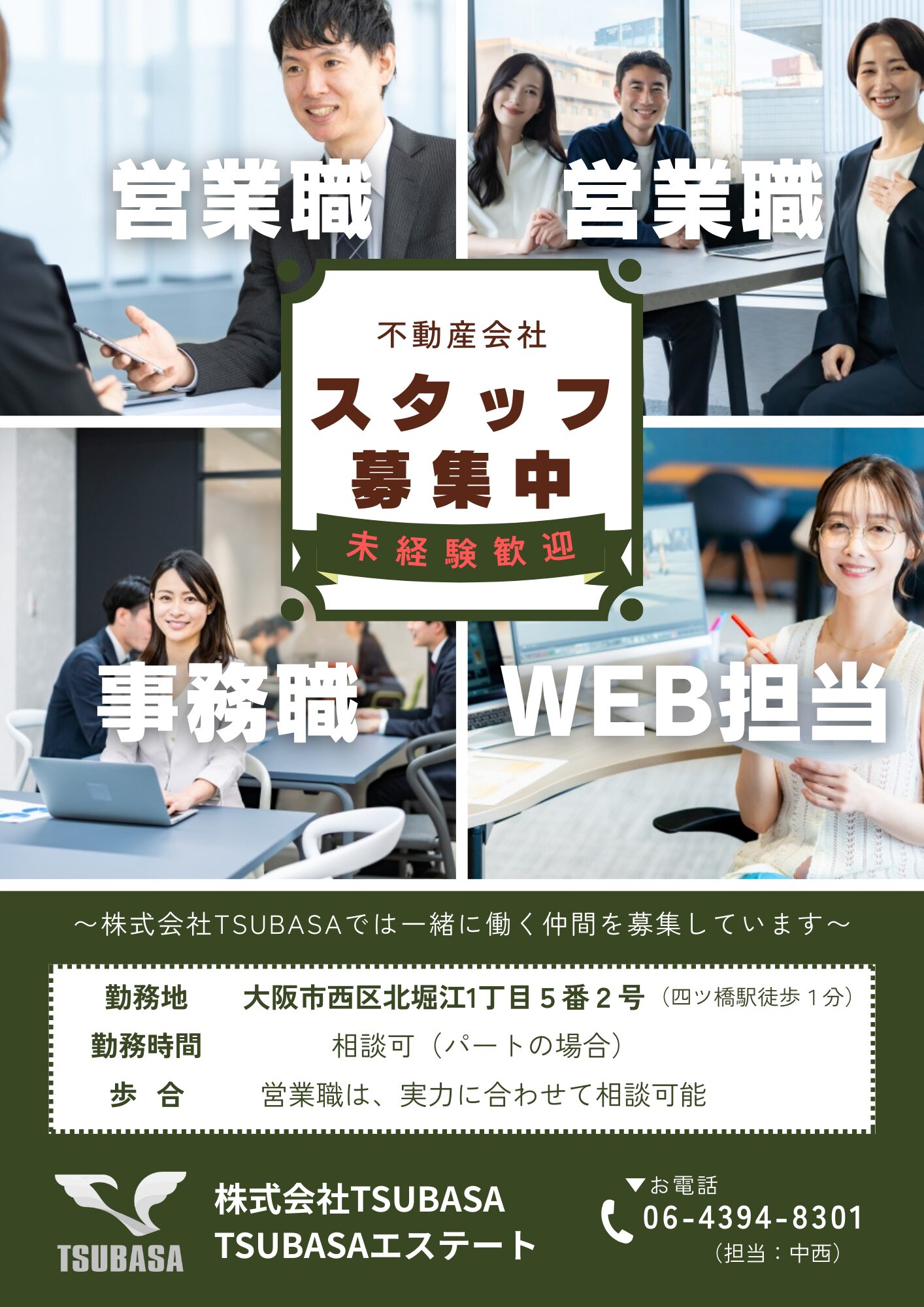

TSUBASAエステート

- 不動産売却専門のプロフェッショナル -

☎0120-694-776

2026年大阪マラソン交通規制まとめ|通行止め区間と規制時間を事前整理New!!

2026年2月22日開催の大阪マラソンに伴う交通規制について、通行止め区間や規制時間を公式情報に基づき整理。御堂筋・千日前通・今里筋など主要道路の影響時間帯と注意点を分かりやすく解説します。

大阪市・大阪府下の賃貸中物件(オーナーチェンジ物件)を積極買取中|TSUBASAエステートNew!!

大阪市・大阪府下で賃貸中の不動産(オーナーチェンジ物件)を積極買取中。区分マンション、文化住宅、築古アパート、入居者減少物件も柔軟に対応。現況のままで売却可能。オーナー様の売却相談はTSUBASAエステート【担当:中西】まで。

大阪・心斎橋『クオーツ心斎橋』開業情報|商業・オフィス・ホテル複合施設が2026年誕生New!!

大阪市中央区南船場3丁目の複合施設「クオーツ心斎橋(QUARTZ SHINSAIBASHI)」について、最新の開業スケジュール、商業・オフィス・ホテル構成、心斎橋エリアとしての判断材料を整理して解説します。

TSUBASAエステート|株式会社TSUBASA

公開情報

- 2026年2月17日売却相談東大阪市南鴻池町にて古家付き土地の買取相談を頂きました。

- 2026年2月14日スタッフ2026年大阪マラソン交通規制まとめ|通行止め区間と規制時間を事前整理

- 2026年2月12日売却相談堺市中区深井にて土地の売却相談を頂き誠に有難うございます。

- 2026年2月12日売却相談伊賀市緑ヶ丘南町の戸建・不動産売却相談を頂き誠に有難うございます。

今の不動産はいくらで売れる?